Nilai Ujian semester gasal tahun 2013/2014 mata diklat Komputer Akuntansi Accurate dapat di download di Nilai Accurate Kelas XII

Remidi akan diumumkan lebih lanjut.

Remidi akan diumumkan lebih lanjut.

Dakwah, Akuntansi, dan Pajak

SETUP AWAL DATA BASE- INPUT TRANSAKSI-PENYAJIAN LAPOAN KEUANGAN

|

PMK-224/PMK.011/2012

Periode 23/2/2013 –

|

PMK-154/PMK.03/2010

Periode 31/08/2010 – 22/2/13

|

PMK-154/PMK.03/2007

Periode 27/11/2007 – 30/8/2010

|

|

1. Bank

Devisa dan Direktorat Jenderal Bea dan Cukai, atas impor barang;

|

1. Bank Devisa dan Direktorat

Jenderal Bea dan Cukai, atas impor barang;

|

1.

Bank Devisa dan Direktorat Jenderal Bea dan cukai, atas impor barang.

|

|

2.

bendahara pemerintah dan Kuasa Pengguna Anggaran (KPA) sebagai pemungut pajak

pada Pemerintah Pusat, Pemerintah Daerah, Instansi atau lembaga Pemerintah

dan lembaga-lembaga negara lainnya, berkenaan dengan pembayaran atas pembelian

barang;

|

2. bendahara pemerintah dan Kuasa

Pengguna Anggaran (KPA) sebagai pemungut pajak pada Pemerintah Pusat,

Pemerintah Daerah, Instansi atau lembaga Pemerintah dan lembaga-lembaga

negara lainnya berkenaan dengan pembayaran atas pembelian barang;

|

2.

Direktorat Jenderal Perbendaharaan, Bendahara Pemerintah baik di tingkat

pusat maupun di tingkat Daerah, yang melakukan pembayaran atas pembelian

barang.

|

|

3.

bendahara pengeluaran berkenaan dengan pembayaran atas pembelian barang yang

dilakukan dengan mekanisme uang persediaan (UP);

|

3. bendahara pengeluaran untuk

pembayaran yang dilakukan dengan mekanisme uang persediaan (UP);

|

|

|

4. Kuasa

Pengguna Anggaran (KPA) atau pejabat penerbit Surat Perintah Membayar yang

diberi delegasi oleh Kuasa Pengguna Anggaran (KPA), berkenaan dengan

pembayaran atas pembelian barang kepada pihak ketiga yang dilakukan dengan

mekanisme pembayaran langsung (LS);

|

4. Kuasa Pengguna Anggaran (KPA)

atau pejabat penerbit Surat Perintah Membayar yang diberi delegasi oleh KPA,

untuk pembayaran kepada pihak ketiga yang dilakukan dengan mekanisme

pembayaran langsung (LS

|

|

|

5. Badan

Usaha Milik Negara yaitu badan usaha yang seluruh atau sebagian besar

modalnya dimiliki oleh negara melalui penyertaan secara langsung yang berasal

dari kekayaan negara yang dipisahkan, yang meliputi:

berkenaan

dengan pembayaran atas pembelian barang dan/atau bahan-bahan untuk keperluan

kegiatan usahanya.

|

3.

Badan Usaha Milik Negara dan Badan Usaha Milik Daerah, yang melakukan

pembelian barang dengan dana yang bersumber dari belanja negara (APBN)

dan atau belanja daerah (APBD), kecuali bahan-bahan tersebut pada angka

4.

4. Bank Indonesia (BI), PT Perusahaan Pengelola Aset (PPA), Perum Badan Urusan Logistik (BULOG), PT Telekomunikasi Indonesia (Telkom), PT Perusahaan Listrik Negara (PLN), PT Garuda Indonesia, PT Indosat, PT Krakatau steel, PT Pertamnina, dan bank-bank BUMN yang melakukan pembelian barang yang dananya bersumber dari APBN maupun non-APBN. |

|

|

6. Badan

usaha yang bergerak dalam bidang usaha industri semen, industri kertas,

industri baja, industri otomotif, dan industri farmasi, atas penjualan hasil

produksinya kepada distributor di dalam negeri;

|

5. Badan usaha yang bergerak dalam

bidang usaha industri semen, industri kertas, industri baja, dan industri

otomotif, yang ditunjuk oleh Kepala Kantor Pelayanan Pajak, atas penjualan

hasil produksinya di dalam negeri;

|

5.

Badan Usaha yang bergerak dalam bidang usaha industri semen, industri rokok,

industri kertas, Industri baja, dan industri otomotif, yang ditunjuk

oleh Kepala Kantor Pelayanan Pajak, atas penjualan hasil produksinya

didalam negeri.

|

|

7. Agen

Tunggal Pemegang Merek (ATPM), Agen Pemegang Merek (APM), dan importir umum

kendaraan bermotor, atas penjualan kendaraan bermotor di dalam negeri;

|

||

|

8.

Produsen atau importir bahan bakar minyak, bahan bakar gas, dan pelumas, atas

penjualan bahan bakar minyak, bahan bakar gas, dan pelumas;

|

6. Produsen atau importir bahan

bakar minyak, gas, dan pelumas atas penjualan bahan bakar minyak, gas, dan

pelumas;

|

6.

Produsen atau importir bahan bakar minyak, gas, dan pelumas atas penjualan

bahan bakar minyak, gas, dan pelumas

|

|

9.

Industri dan eksportir yang bergerak dalam sektor kehutanan, perkebunan,

pertanian, peternakan, dan perikanan, atas pembelian bahan-bahan dari

pedagang pengumpul untuk keperluan industrinya atau ekspornya.

|

7. Industri dan eksportir yang

bergerak dalam sektor kehutanan, perkebunan, pertanian, dan perikanan yang

ditunjuk oleh Kepala Kantor Pelayanan Pajak atas pembelian bahan-bahan untuk

keperluan industri atau ekspor mereka dari pedagang pengumpul

|

7.

Industri dan eksportir yang bergerak dalam sektor perhutanan, perkebunan,

pertanian, dan perikanan yang ditunjuk oleh Direktur Jenderal Pajak atas

pembelian bahan-bahan untuk keperluan industri atau ekspor mereka dari

pedagang pengumpul.

|

|

KMK 236/KMK.03/2003

Periode : 2/1/2003 – 26/11/2007

|

KMK-392/KMK.03/2001

Periode : 4/7/2001 – 1/1/2003

|

KMK 254/KMK.03/2001

Periode : 1/5/2001 – 3/7/2001

|

|

1. Bank

Devisa dan Direktorat Jenderal Bea dan Cukai, atas impor barang.

|

1. Bank

Devisa dan Direktorat Jenderal Bea dan Cukai, atas impor barang;

|

1. Bank Devisa dan Direktorat

Jenderal Bea dan Cukai, atas impor barang;

|

|

2.

Direktorat Jenderal Anggaran, Bendaharawan Pemerintah baik di tingkat

Pemerintah Pusat maupun di tingkat Pemerintah Daerah, yang melakukan

pembayaran atas pembelian barang

|

2.

Direktorat Jenderal Anggaran, Bendaharawan Pemerintah baik di tingkat

Pemerintah Pusat maupun di tingkat Pemerintah Daerah, yang melakukan

pembayaran atas pembelian barang;

|

2. Direktorat Jenderal Anggaran,

Bendaharawan Pemerintah baik di tingkat Pemerintah Pusat maupun di tingkat

Pemerintah Daerah, yang melakukan pembayaran atas pembelian barang;

|

|

3. Badan

Usaha Milik Negara dan Badan Usaha Milik Daerah, yang melakukan pembelian

barang dengan dana yang bersumber dari belanja negara (APBN) dan atau belanja

daerah (APBD), kecuali badan-badan tersebut pada butir 4.

|

3. Badan

Usaha Milik Negara dan Badan Usaha Milik Daerah, yang melakukan pembelian

barang dengan dana yang bersumber dari belanja negara (APBN) dan atau belanja

daerah (APBD), kecuali badan-badan tersebut pada butir 4;

|

3. Badan Usaha Milik Negara dan

Badan Usaha Milik Daerah, yang melakukan pembelian barang dengan dana yang

bersumber dari belanja negara (APBN) dan atau belanja daerah (APBD), kecuali

badan-badan tersebut pada butir 4;

|

|

4. Bank

Indonesia (BI), Badan Penyehatan Perbankan Nasional (BPPN), Badan Urusan

Logistik (BULOG), PT Telekomunikasi Indonesia (Telkom), PT Perusahaan Listrik

Negara (PLN), PT Garuda Indonesia, PT Indosat, PT Krakatau Steel, Pertamina

dan Bank-bank BUMN yang melakukan pembelian barang yang dananya bersumber

baik dari APBN maupun non- APBN.

|

4. Bank

Indonesia (BI), Badan Penyehatan Perbankan Nasional (BPPN), Badan Urusan

Logistik (BULOG), PT Telekomunikasi Indonesia (TELKOM), PT Perusahaan Listrik

Negara (PLN), PT Garuda Indonesia, PT Indosat, PT Krakatau Steel, Pertamina,

dan Bank-bank BUMN yang melakukan pembelian barang yang dananya bersumber

baik dari APBN maupun non- APBN;”

|

4. Bank Indonesia (BI), Badan

Penyehatan dan Perbankan Nasional (BPPN), Badan Urusan Logistik (BULOG), PT

Telekomunikasi Indonesia (Telkom), PT Perusahaan Listrik Negara (PLN), PT

Garuda Indonesia, PT Indosat, PT Krakatau Steel, Pertamina, dan bank-bank BUMN

yang melakukan pembelian barang yang dananya bersumber baik dari APBN maupun

non-APBN;

|

|

5. Badan

usaha yang bergerak dalam bidang usaha industri semen, industri rokok,

industri kertas, industri baja dan industri otomotif yang ditunjuk oleh

Kepala Kantor Pelayanan Pajak atas penjualan hasil produksinya di dalam

negeri.

|

5. Badan

usaha yang bergerak dalam bidang usaha industri semen, industri rokok,

industri kertas, industri baja, dan industri otomotif, yang ditunjuk oleh

Kepala Kantor Pelayanan Pajak, atas penjualan hasil produksinya di dalam

negeri

|

5. Badan usaha yang bergerak dalam

bidang usaha industri semen, industri rokok, industri kertas, industri baja,

dan industri otomotif, yang ditunjuk oleh Kepala Kantor Pelayanan Pajak, atas

penjualan hasil produksinya di dalam negeri;

|

|

6.

Pertamina serta badan usaha lainnya yang bergerak dalam bidang bahan bakar

minyak jenis premix, super TT dan gas atas penjualan hasil produksinya.

|

6.

Pertamina serta badan usaha lainnya yang bergerak dalam bidang bahan bakar

minyak jenis premix, super TT dan gas atas penjualan hasil produksinya.

|

6. Pertamina serta badan usaha

lainnya yang bergerak dalam bidang bahan bakar minyak jenis premix, super TT

dan gas atas penjualan hasil produksinya.

|

|

7.

Industri dan eksportir yang bergerak dalam sektor perhutanan, perkebunan,

pertanian dan perikanan yang ditunjuk oleh Direktur Jenderal Pajak atas

pembelian bahan-bahan untuk keperluan industri atau ekspor mereka dari

pedagang pengumpul.”

|

7.

Industri dan eksportir yang bergerak dalam sektor perhutanan, perkebunan,

pertanian, dan perikanan, yang ditunjuk oleh Kepala Kantor Pelayanan Pajak,

atas pembelian bahan-bahan untuk keperluan industri atau ekspor mereka dari

pedagang pengumpul”.

|

Uraian Transaksi

|

Th 2013

(Mulai : 23/2/2013)

|

Th 2010 – 2013

(Periode 31/08/2010 s/d 22/2/13)

|

Th 2009 – 2010

(Periode : 1/1/2009 s/d 30/08/2010)

|

1. Impor selain Kedelai, Gandum & Tepung Terigu yang menggunnakan

API

|

2,5% x Nilai Impor

|

2,5% x Nilai Impor

|

2,5% x Nilai Impor

|

2. Impor Kedelai, Gandum dan

Tepung Terigu, yang menggunakan API

|

0,5% x Nilai Impor

|

0,5% x Nilai Impor

|

2,5% x Nilai

Impor (sama dg tariff PPh 22 impor lainnya)

|

3. Impor yang tidak

menggunakan API

|

7,5% x Nilai Impor

|

7,5% x Nilai Impor

|

7,5% x Nilai Impor

|

4. Impor yang tidak

dikuasai

|

7,5% x harga jual lelang

|

7,5% x harga jual lelang

|

7,5% x harga jual lelang

|

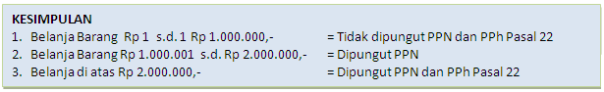

5. Pembelian Barang oleh

Bendahara Pemerintah & KPA

|

1,5% x Harga

Pembelian tidak termasuk PPN

•

Kecuali untuk pembayaran maks Rp 2.000.000

•

Kecuali untuk pembayaran atas pembelian BBM, BBG & Pelumas,

Benda-benda pos serta pemakaian air & listrik

|

1,5% x Harga

Pembelian tidak termasuk PPN

•

Kecuali untuk pembayaran maks Rp 2.000.000

•

Kecuali Pembayaran untuk pembelian bahan bakar minyak, listrik, gas,

pelumas, air minum/PDAM dan benda-benda pos.

|

1,5% x Harga

Pembelian tidak termasuk PPN(atas Pembelian Barang oleh Bendahara Pemerintah)

•

Kecuali untuk pembayaran maks Rp 1.000.000

•

Kecuali Pembayaran untuk pembelian bahan bakar minyak, listrik, gas,

pelumas, air minum/PDAM dan benda-benda pos.

|

6. Pembelian Barang

BUMN yg ditunjuk sebagai Pemungut PPh Pasal 22

|

1,5% x Harga

Pembelian tidak termasuk PPN

•

Kecuali untuk pembayaran maks Rp 10.000.000

•

Kecuali untuk pembayaran atas pembelian BBM, BBG & Pelumas,

Benda-benda pos serta pemakaian air & listrik

|

N/A

|

1,5% x Harga

Pembelian tidak termasuk PPN

|

7. Penjualan Produk

BBM oleh Produsen atau Importir BBM, BBG, Pelumas

|

•

0,25% x Penjualan (tidak termasuk PPN) è untuk penjualan kpd SPBU

Pertamina

•

0,3% x Penjualan (tidak termasuk PPN) è untuk penjualan kpd SPBU non

Pertamina

•

0,3% x Penjualan (tidak termasuk PPN) è untuk Penjualan kepada non

SPBU

(Note : PPh22

u/SPBU bersifat final)

|

•

0,25% x Penjualan (tidak termasuk PPN) è untuk penjualan kpd SPBU

Pertamina

•

0,3% x Penjualan (tidak termasuk PPN) è untuk penjualan kpd SPBU non

Pertamina

•

0,3% x Penjualan (tidak termasuk PPN) è untuk Penjualan kepada non

SPBU

(Note : PPh22

u/SPBU bersifat final)

|

•

0,25% x Penjualan (tidak termasuk PPN) è untuk penjualan kpd SPBU

Pertamina

•

0,3% x Penjualan (tidak termasuk PPN) è untuk penjualan kpd SPBU non

Pertamina

•

0,3% x Penjualan (tidak termasuk PPN) è untuk Penjualan kepada non

SPBU

(Note : PPh22

u/SPBU bersifat final)

|

8. Penjualan Produk

BBG & Pelumas oleh Produsen atau importir BBM, BBG, Pelumas

|

0,3% x Penjualan (tidak termasuk PPN

|

0,3% x Penjualan (tidak termasuk PPN

|

0,3% x Penjualan (tidak termasuk PPN

|

9. Penjualan Semen

oleh Industri Semen kepada Distributor Dalam Negeri

|

0,25% x DPP PPN

|

0,25% x DPP PPN

|

0,25% x DPP PPN

|

10. Penjualan Kertas oleh Industri Kertas kepada distributor

dalam negeri

|

0,1% x DPP PPN

|

0,1% x DPP PPN

|

0,1% x DPP PPN

|

11. Penjualan

baja oleh Industri baja kepada distributor di dalam negeri

|

0,3% x DPP PPN

|

0,3% x DPP PPN

|

0,3% x DPP PPN

|

12. Penjualan

kendaraan bermotor beroda dua atau lebih oleh Industri Otomotif kepada

distributor di dalam negeri

|

0,45% x DPP PPN

|

0,45% x DPP PPN

|

0,45% x DPP PPN

|

13. Penjualan

kendaraan bermotor di dalam negeri oleh ATPM, APM dan Importir Umum

|

0,45% x DPP PPN

|

N/A

|

N/A

|

14. Penjualan semua

jenis oleh Industri Farmasi kepada distributor dalam negeri

|

0,3% x DPP PPN

|

N/A

|

N/A

|

15. Pembelian

bahan-bahan untuk keperluan industri atau ekspor oleh badan usaha industri

atau eksportir yang bergerak dalam sektor kehutanan, perkebunan, pertanian,

peternakan, dan perikanan

|

0,25% x harga

Pembelian tidak termasuk PPN

|

0,25% x harga

Pembelian tidak termasuk PPN

|

Periode 2/1/2003

s/d 12/3/2009 :0,5% x harga Pembelian tidak termasuk PPNMulai 12/3/2009:0,25%

x harga Pembelian tidak termasuk PPN

|

Sebagai hamba yang berusaha mensyukuri karuniaNya, blog ini saya persembahkan dalam rangka meninggikan kalimatNya. Blog saya yang lama www.rembulanqalbu.blogspot.com masih bisa sahabat kunjungi, baik dengan secara langsung maupun melalui blog ini pada halaman PAJAK - yang atas..